「損小利大」とは

FXで「損小利大」になるようなトレードをしましょう、というのを聞いたことがあると思います。

そもそも「損小利大」とは、そのトレードにおいて負けた時の「損失」よりも、勝った時の「利益」が大きくなることです。

たまに、トレーダーによっては「損益率を2倍以上でトレードしなさい」とか、考え方が違いますので、ここでは、FXのトレードにおいて「損小利大」とは損益率が「1以上」のものを指していると定義をしておきます。

FXを勉強していてブログの記事や書籍などを読んだ時に、この「損小利大」を目指すことが基本のキの字のように、書かれていることもありますよね。

FXでは必ず「損小利大」のトレードをしなくてはいけないのか?についての解説はもう少し下の方で書くとして、まずは「損小利大」のトレードをする為の3つのコツを紹介します。

まず、FXのトレードにおいて、損益率を把握する為には「エントリー」「損確」「決済」の3つの価格がポイントになります。

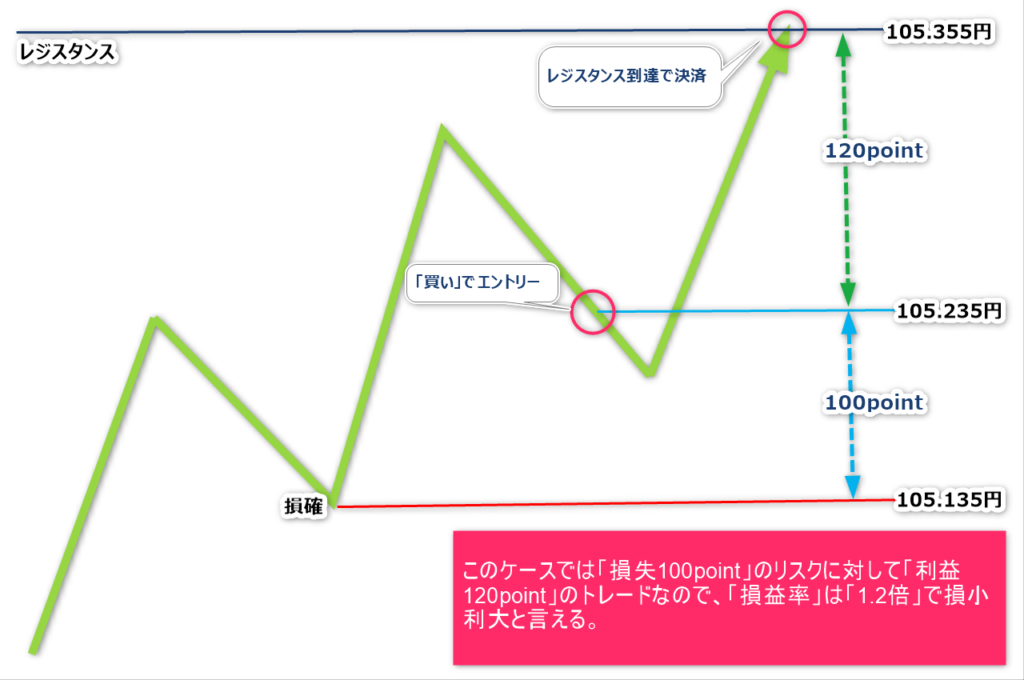

下の画像を見てください。

上の画像は「ドル円」のトレード例です。エントリー価格が「105.235円」、損確設定価格が「105.135円」、決済価格が「105.355円」。

なので、「損失100point」のリスクに対して「利益120point」のトレードなので、「損益率」は「1.2倍」となりますので、「損小利大」のトレードと言えますね。

これは、元はトレードプラン(用語解説)だった場合、やはり時間が進んでチャートの形次第では、実際には臨機応変に決済したりして、プランと違う形になることもありますが、その場合でも考え方は基本的に同様です。

「損益率」は、「エントリー」「損確」「決済」の3つの価格から算出されるものということですね。

では、それぞれの要素に注目して「損小利大」になるコツを3つ紹介します。

「損小利大」にする3つのコツ

①「エントリー」

まずは「エントリー」という要素に注目して、「損小利大」にするコツを紹介します。

というより、数学的に考えれば簡単に分かることですが、「なるべく損確に引き付けてからエントリーする」ことです。

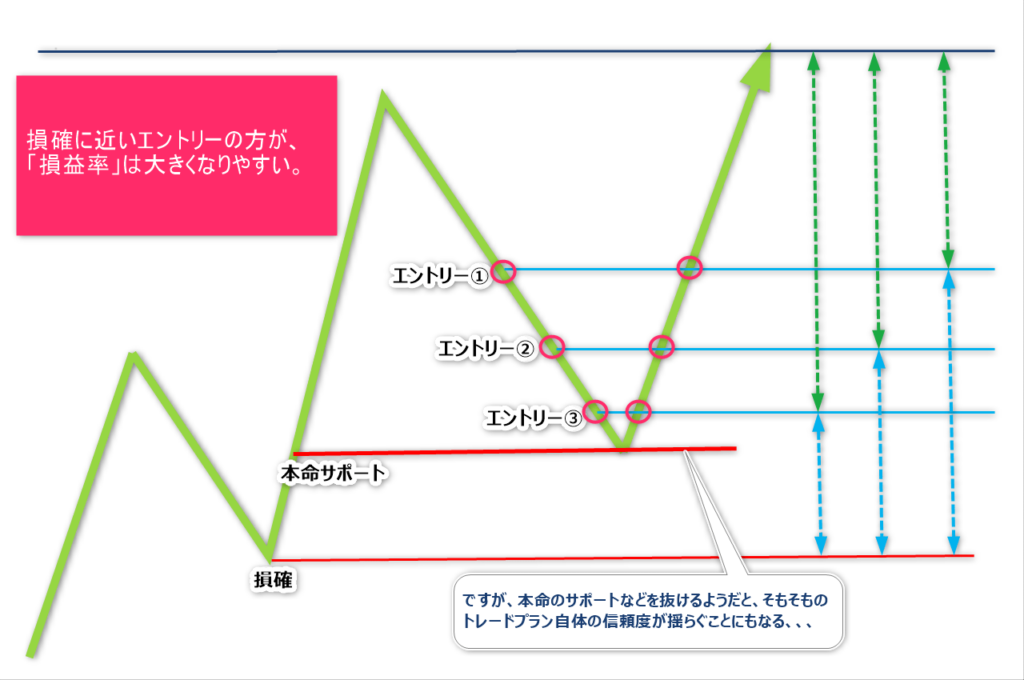

下の画像を見てください。

上の画像の通り、損確に近ければ近いエントリーの方が、「損失」の幅が小さくなり、「利益」の幅が大きくなることが分かります。

つまり、数学的には「損確」の近くまで引き付ける程に「損小利大」になりやすいということです。

ですが、上の画像のように押し目買いのトレードプランにおいて「本命のサポート」を抜ける前であれば、上記の理論は通用すると思いますが、そもそも「本命のサポート」を抜けてしまっては、損確に引き付けても「トレードプラン通りになるの?」という根本のところが揺らいでしまうんですね。

つまり、「トレードプラン」の信頼度が揺らがない範囲で、いくつものエントリー候補があった場合は、なるべくしっかり引き付けた方が「期待値の高い」トレードをしゃすくなるということ。

トレードの極意は「待つ」こと、という記事も書きましたが、「待つ」ことの重要性を数学的にも裏付けるポイントだと思います。

損確になるべく近づけても、その後トレードプランのような展開になることが重要ですが、そこは「上位の追い風」があるかどうかという環境認識(用語解説)が重要になってくることは言うまでもありません。

②「損確」

次に「損確」の設定の際に、「損小利大」にするコツについて。

先ほどは、「損確」の位置ありきで、エントリーの位置の変化によって、「損小利大」になるコツの話でしたが、「損確」の位置を工夫することでも「損小利大」にしやすくすることが出来ます。

それは、「下位時間軸を使う」のがコツです。

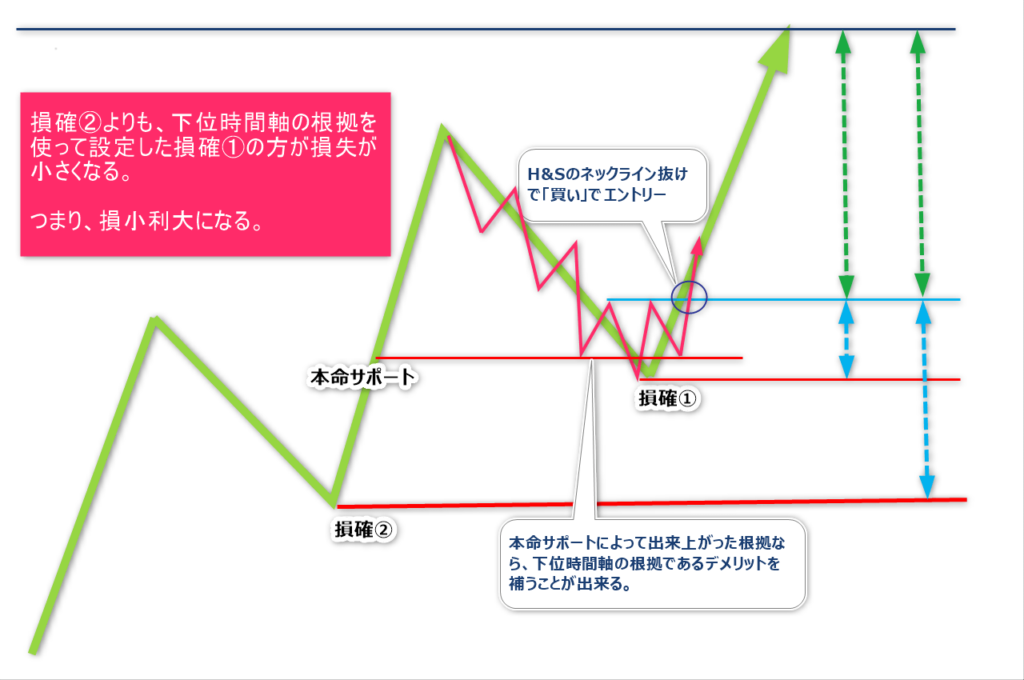

下の画像を見てください。

下位時間軸で、しっかりヘッドアンドショルダーの形になって、ここが「押し安値」になるだろうという予測が出来る場合には、下位時間軸の安値に損確を設定することで、「損小利大」にしやすくなります。

ですが、上の画像の損確②は「取引時間軸」の安値であり、損確①は「下位時間軸」の安値です。

つまり、損確①の方が数学的に考えても「損小利大」にしやすいことは間違いないのですが、また「勝率」も低くなるということです。

なので、無暗やたらに「下位時間軸」の安値に損確を設定すれば、「損小利大」になるから良いというわけではありません。

下位時間軸の安値に設定した分「勝率」が下がるデメリットと、「損益率」が大きくなるメリットを天秤にかけて、十分にメリットの方が大きいと判断できる場合に使えるコツと言えます。

例えば、上の画像のようにしっかりと「本命のサポート」に引き付けており、また下位時間軸でも「ヘッドアンドショルダー」の反転の形がしっかり出来上がった、などの材料が組み合わさるような場面では、損確①のデメリットが小さいと判断できます。

また、やはり環境認識において「上位の追い風」が十分に期待できる場面かどうかも重要です。

上位の追い風環境下であれば、取引時間軸においても一度トレンド再開の景色になれば、そのまま順調に進みやすくなります。

③「決済」

「損小利大」にしやすくする3つのコツの最後は「決済」の設定について。

これは、「上位時間軸を使う」のがコツです。

「損確」の設定の際は「下位時間軸を使う」ことで「損失」を小さくするというコツでしたが、「決済」の設定の際は「上位時間軸を使う」ことで、「損小利大」にしやすくなります。

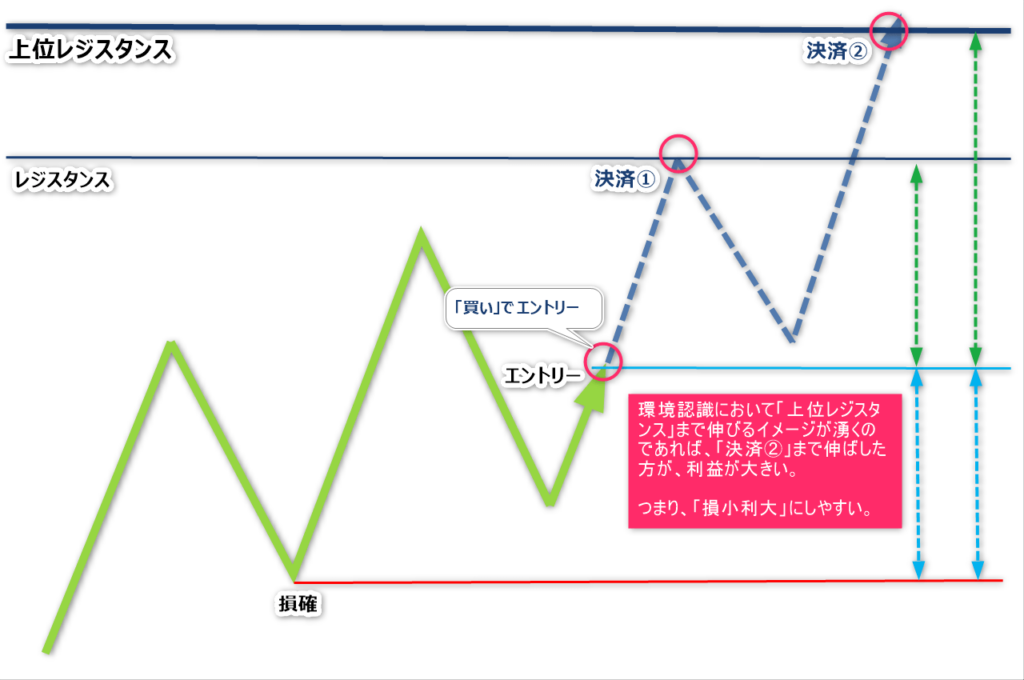

下の画像を見てください。

環境認識において、「上位レジスタンス」まで到達するイメージが湧いている時は、決済①などの取引時間軸レベルで決済の位置を考えるよりも、決済②などの上位時間軸レベルで決済の位置を考えることで、「利益」の幅が大きくなります。

つまり、「損小利大」になりやすいということですね。

ですが、もちろんこれも注意が必要です。

「利確」の位置を遠くすることで、数学的に考えて「損益率」が大きくなりますが、「勝率」が下がることになります。

無暗に、上位時間軸レベルのチャートポイントまでホールドすれば良いというわけではありません。

上位時間軸レベルのチャートポイントまでホールドする分「勝率」が下がるデメリットと、「損益率」が大きくなるメリットを天秤にかけて、十分にメリットの方が大きいと判断できる場合に使えるコツと言えます。

決済を想定するような取引時間軸レベルのチャートポイントに到達した際に、そのチャートポイントがそこまで強くなく、反対の波が発生しても「一時的な押し・戻し」に過ぎず、大きな反発が入ることなく、上位のレジスタンスまでは到達するだろうという予測がある時に初めてホールドしたくなる状況と言えますよね。

到達したチャートポイントが取引時間軸レベルにおいても、かなり注目されるようなチャートポイントで、上位時間軸のチャート分析において「上位のチャートポイントまで到達するだろうけど、ここで一旦上位レベルの押し・戻しが入る可能性がある」のであれば、手堅く利食っておく方が賢明と言える場面もあります。

なので、やはりこの「決済」に設定において上位時間軸を使って「損小利大」にしやすくするコツも、環境認識の精度が重要であると言えます。

「損小利大」は必須なのか?

さて、以上がFXにおいて「損小利大」のトレードをしやすくする3つのコツでした。

場面に応じて、複数のコツを同時に併用したり、1つだけ採用したりという感じになります。

ここで、「FXでは必ず損小利大のトレードをしないといけないのか?」という議論について書いておこうと思います。

結論から言うと、「損小利大」でなくてもよい、です。

FXで継続的に利益を上げ続ける為に必要なのは、「期待値の高い」トレードを積み重ねることです。

この期待値とは、「勝率」と「損益率」という要素の掛け合わせです。(※数学的に掛け算という意味ではありません)

簡単には「勝率が高くても、損益率が低すぎては駄目」だし、「損益率が高くても、勝率が低すぎては駄目」ということ。

損益率が「4倍」と高くても、勝率が「10%」しかなければお話になりません。

逆に「損益率」が「0.8倍」しかなくても、勝率が「70%」あれば、優秀なトレードシステムと言えます。

大事なのは、「勝率と損益率のバランスが高い水準にある」こと。

じゃあ、今までの「損小利大」にしやすくするコツの話はなんだったのか?

実は、本当に大事なのは「損小利大」が期待できる場面でトレードをすることなんですね。

その場面の中の「エントリー」「損確」「決済」の位置には、トレーダーごとの性格や好みが反映されますが、それは「スタイルの違い」と言えるものです。

もちろん、究極的にはすべてのシーンにおいて、常に最適な「エントリー」をして、最適な「損確」を設定して、最適な「決済」をするというのが理想ですが、、、

まあ実際は、トレーダーは自分の得意なパターンに落とし込みます。

「期待値が高い」ということが重要なのであって、「勝率型」なのか、「損益率型」なのかは、トレーダーの性格や考え方によると言えます。

上で「損小利大」にしやすくするコツを紹介する際の画像はどれも「押し目買い」の場面ですね。

本当に重要なのは、あの「押し目買い」の場面が「本当に期待値の高いトレードプランなのか?」ということ。

本命のサポートに引き付けているとか、下位時間軸でヘッドアンドショルダーの形がしっかり出来てネックラインを抜けているとか、上位のレジスタンスまで伸びていくイメージが湧くとか、それらの「損小利大」が期待できる要素というのは、そのまま「そのトレードプランがうまくいく根拠」でもあるんですね。

そして、もちろんFX上級者は精度の高いチャート分析を基に、攻められる所はしっかり攻めて、「損小利大」に出来るポイントはなるべく押さえていくんです。

まあ、上記は基本的な話ではありますので、トレード手法によっては、例えば「ブレイクアウト手法」などの場合は、基本的に損益率を重視するべきという考え方もあると思います。

ですが、基本的に重要なのは「損小利大」かどうかではなくて、「損小利大」が期待できるような「期待値」が高い場面でのトレードなのかどうかという1点に尽きます。

まとめ

FXにおいて基本のキの字のように言われる「損小利大」ですが、数学的には「損益率が1以上」と定義することが出来ます。

FXのトレードにおいて「損小利大」にしやすくする「3つ」のコツは、

②「損確」は、下位時間軸を使って損確幅を小さくすること。

③「決済」は、上位時間軸を使って利確幅を大きくすること。

ですが、それぞれコツの使い方に注意することです。

環境認識において「上位の追い風」が期待できるのかどうか?という点は大きなポイントです。

また、「FXでは必ず損小利大のトレードをしないといけないのか?」という議論については、「損小利大」でなくてもよい、ということ。

FXで継続的に利益を上げ続ける為に必要なのは、「期待値の高い」トレードを積み重ねることです。

基本的に重要なのは「損小利大」かどうかではなくて、「損小利大」が期待できるような「期待値」が高い場面でのトレードなのかどうかという点です。

「期待値の高い」トレードをする為に、トレーダーはチャート分析をして、期待値の高い場面を厳選するのです。

期待値の高いと予測できる場面が訪れるまで、しっかり「待つ」ことがトレーダーの仕事とも言えます。

また、何をもって期待値が高いと判断するのかは、トレーダーごとに違うと思いますが、「論理的かつ大数的に考えている」という点で勝てるトレーダーは共通していると言えます。

FXをする限りは、「論理的かつ大数的」な視点は常に持っておきたいですね。