「費用対効果(コスパ)」が悪い利確とは

FXのトレードにおいて、「利確の仕方に答えはない」と言われるように、決済の仕方は判断が非常に難しい分野ですね。

ですが、スタイルの違いとも言える「考え方」の違いから「正解」と呼べる決済方法が複数存在するかもしれませんが、やはり「不正解」と呼べる決済方法も存在するわけですね。

複数ある「決済」の中から、常に最適解を選択することは難しいですが、少なくとも「不正解」と呼べるような決済の仕方を避けることで、トレードの効率が向上することがあります。

どのような決済の仕方が「不正解」の可能性があるのかと言うと、「費用対効果(コストパフォーマンス)の悪い」決済の仕方ですね。

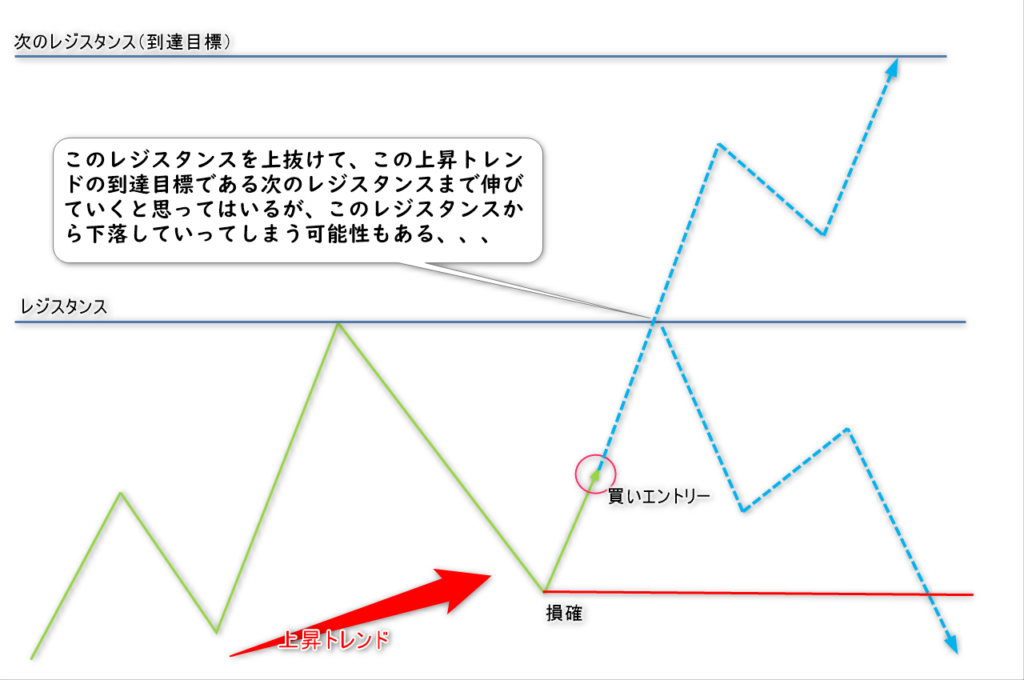

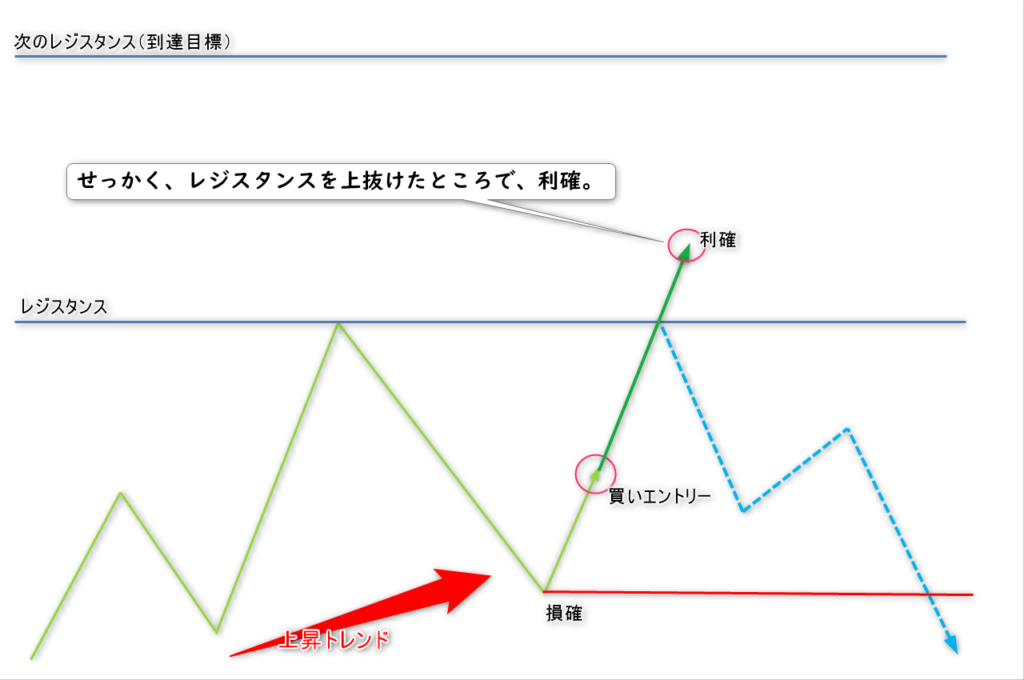

下の画像を見てください。

上昇トレンドで押し目買いで買いポジションを持った場面ですね。

この上昇トレンドがレジスタンスを上抜けて、この上昇トレンドの到達目標となりそうな次のレジスタンスまで伸びていきそうだなという予測の基、押し目買いをしているとします。

基本となる利確案としては、やはりこの上昇トレンドの到達目標であるレジスタンス付近まで伸ばしてから利確するという案があります。

ですが、高値となっているレジスタンスからの売り圧力が予想よりも強かった場合、ここから一旦大きな下落があると、損確が巻き込まれてしまうので、手堅く利確するという案がありますよね。

厳密に言うと、環境次第などで正解と呼べる利確が存在するのでしょうが、判断が微妙な場合は「損益率」を重視するスタイルか、「勝率」を重視するスタイルか、というスタイルの違いによって利確するタイミングは変化すると思います。

ここで「勝率」を重視して、手堅く利確したからと言って、費用対効果(コスパ)の悪い決済という意味ではありません。

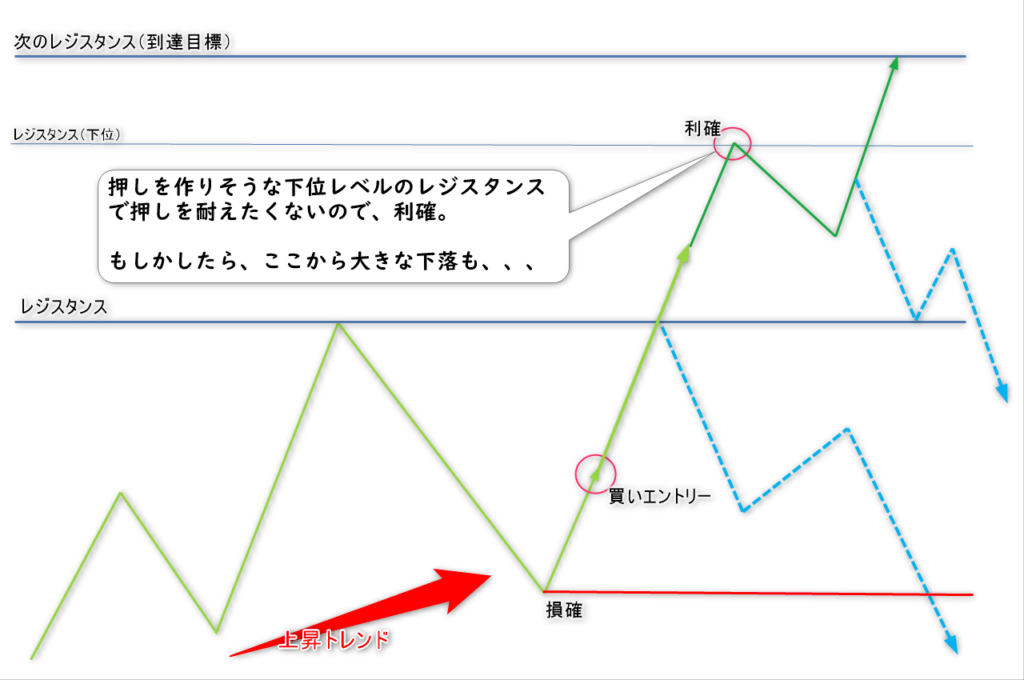

下の画像を見てください。

買いポジションをホールドしていたところ、高値であるレジスタンスを上抜けていきました。

ここで「レジスタンスの上抜け」という買い勢力側にとって有利な材料が発生したことにより、到達目標である次のレジスタンスまで上昇していくという予測をさらに裏付ける状態になったわけです。

ですが、上の画像の通り、このせっかくレジスタンスを上抜けたタイミングで「利確」するという判断はどうでしょう??

もったいないと感じませんか?

ここまでホールドしていたということは、高値であるレジスタンスに到達した場面でも、そこから売り圧力が再度加わってダブルボトムのような展開から下落していくリスクがあったにも関わらず、耐えていたということですよね。

ダブルボトムの展開のリスクを耐えて、「レジスタンスを上抜けられるかどうか」という勝負に勝った場面とも言えるわけです。

そして、その勝負に勝ったという買い勢力側にとって有利な材料が発生して、さらなる上昇を呼び込んでもおかしくない場面になった時に決済をしてしまうのは、費用対効果(コスパ)が悪いという話なんですね。

この「レジスタンス」を上抜けられるかどうかに自信がなく、この勝負から避けたいのであれば、レジスタンス付近で無理をせずに手堅く利確しておけばよいわけです。

しかし、レジスタンス上抜けまでホールドしたということは、そのリスクを承知で勝負をして、勝利したということです。

費用対効果(コスパ)が悪いというのは、「リスクを取って勝負したにも関わらず、勝利した恩恵を得ずに捨ててしまっている」状態だからなんですね。

上の画像の通り、高値であるレジスタンスを上抜けた後、到達目標である次のレジスタンスまで伸びていく途中に「押し」を作りそうな下位レベルのレジスタンスがある時、このレジスタンス(下位)からの押しを耐えたくないとか、このレジスタンス(下位)からの予想外の強い下落を懸念して、利確するというのはアリです。

せっかく次のレジスタンスまで伸びるのに、途中の押しを作るだけの下位のレジスタンスで利確してしまうのは、費用対効果(コスパ)が悪い利確なのでは?

このように考えた方もいると思います。

内容的にはその通りですね。

もしも、この場面のチャート分析の結果として、自分の中で次のレジスタンスまで伸びる公算が高いと思っているのであれば、そこまでホールドした方が良いと思います。

ですが、途中の下位レベルのレジスタンスとはいえ、「大きな押しを作りそうだな」「もしかしたら、大きな売り圧力が加わるかも?」と不安なのであれば、決済するのも1つの案なわけです。

ここでポイントなのは、このチャートポイントと戦うべきかどうか?という判断は難しいもなので、「利確に答えはない」と言われるように、手堅く戦わないという判断もあり得るだろうし、戦って大きな利益を取りにいくという判断もあり得るということ。

そして、せっかくリスクを冒して勝負をしたにも関わらず、勝利した直後に恩恵を得ずに利確してしまうのは、リスクだけ取ったようなものなので、費用対効果(コスパ)が悪い決済になってしまっているのでは?ということなんですね。

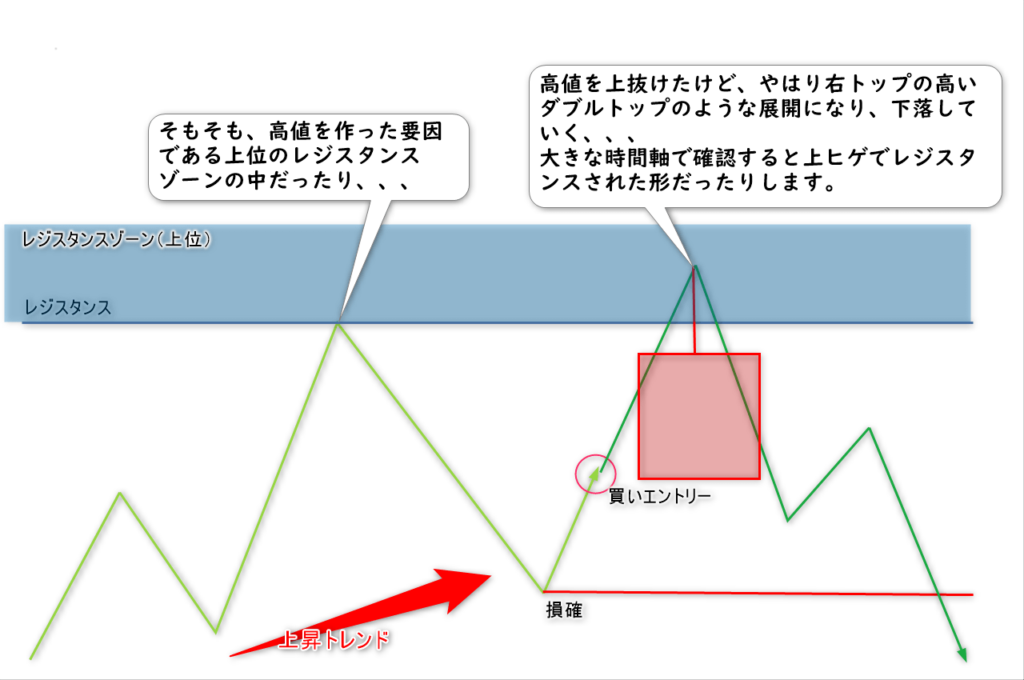

高値を越えた後に「ダブルトップ」のような形で、やっぱり下落していくという展開もあると思うが?

たしかに、高値を越えたけど、右トップが高い形のダブルトップのチャートパターンになって反転下落していく展開というのもありますよね。

こういった場面では、もっと大きな時間軸で見てみると、レジスタンスに対して上ヒゲで抑えられていたりします。

また、そもそもこの高値を作った要因である上位のレジスタンスゾーンの中だったりと、高値を越えたのにダブルトップのような展開になってしまう理由はいくつも考えられます。

ですが、この高値圏にある売り圧力と勝負をするのかどうかという観点ではあまり違いはありませんよね。

ある価格への到達で積極的決済をするということを想定するのであれば、わざわざ毎回長いヒゲになることを想定して、決済価格を設定しませんよね?

水平線ピッタリで反転することもありますし、短いヒゲで反転することもありますし、その水平線で反転すると予測しているのであれば、長いヒゲ想定で価格を設定するのは微妙だと分かるはずです。

もちろん、決済方法はさまざまなので、価格付近に到達した時点で決済する「積極的決済」もあれば、負の材料を確認してから決済する「消極的決済」もあります。

ここで、重要なのは決済をするうえで目線をしっかり定めることです。

「この場面において決済を判断するうえで、このチャートポイントが鍵になる」と自分で決めたチャートポイントがあるはずです。

そして、そのチャートポイントとは戦いたくないから、もしくは勝てないと想定しているから、そのチャートポイントを使って、決済を考えるわけです。

なので、そのチャートポイントに到達する直前や、到達と同時に利確したり、反転を確認してから利確したりと、タイミングに違いはあるけれど、少なくとも「そのチャートポイントとの闘いに勝利したのを確認してから利確する」という行動が論理的ではないことが分かると思います。

まとめ

今回は、費用対効果(コスパ)の悪い「利確」についての話でした。

少し表現がややこしくなってしまい、上手く伝わらなかったかもしれませんが、あくまで費用対効果(コスパ)の悪い利確にするチャートポイントの選び方の話ではないということです。

どのチャートポイントを使って利確をするのかという判断は、「利確に答えはない」と言われる通り、非常に難しいことです。

毎回、最適解を選ぶことは、人間には無理だと言っても過言ではありません。

今回ポイントにしているのは、「そのチャートポイントを自分で選んだのであれば、その決済行動はもったいない、つまり費用対効果(コスパ)が悪いよね」ということです。

そのチャートポイントとの闘いを避けるも判断、勝負をするのも判断。

だけど、わざわざリスクを冒して勝負をして勝利をしたのに、恩恵を得ずに利確してしまうのは、リスクを冒しただけなので、費用対効果(コスパ)が悪いよね、という話です。

簡単に言い換えれば、「論理的でない」とも言えますよね。

ここで話が難しくこんがらがってしまう人は、おそらく自分の目線が定まっていないケースだと思います。

水平線は引こうと思ったら、無数に引けてしまいます。

他の相場参加者の心理を想像して、重要な意味を持つと自分が分析をしたところに、そもそも水平線を引いているはずです。

その水平線に対しての話なので、「水平線を順行方向に無事抜けたので利確します」という話が論理的におかしいとならないといけないんですね。

「水平線を抜けたけど、反転してきてしまうことはあるよね?」

もちろん、あります。

上に書いた例も含めて様々な要因が考えられますが、FXはどこまでいっても確率の世界だから、自分のチャート分析通りに価格が動かないことは多々あります。

なので、それは費用対効果(コスパ)が悪いという話以前に、まだチャート分析がしっかり出来ていないということです。

自分の引いた水平線で全然価格が反転しない

たしかに、このような状態では費用対効果(コスパ)が悪い・良いの話以前の問題です。

今回の話は、ある程度意味のある水平線を引けていることが前提の話です。

なので、意味のある水平線に対しての勝負に勝利したのに、恩恵を得ずに利確してしまうのはもったいないよねという話でした。