下位足でタイミングを計る

FXで利益をあげ続ける為にトレーダーは「期待値の高い」トレードを積み重ねる必要がありますよね。

その為に「環境認識」をして、期待値の高い「トレードプラン」を練るわけです。

そして、下位足で「エントリー」や「決済」のタイミングを計ったりします。

この「エントリー」「決済」のタイミングはトレーダーごとの「スタイルの違い」とも言える部分であり、これでなくてはいけないという部分ではないんですね。

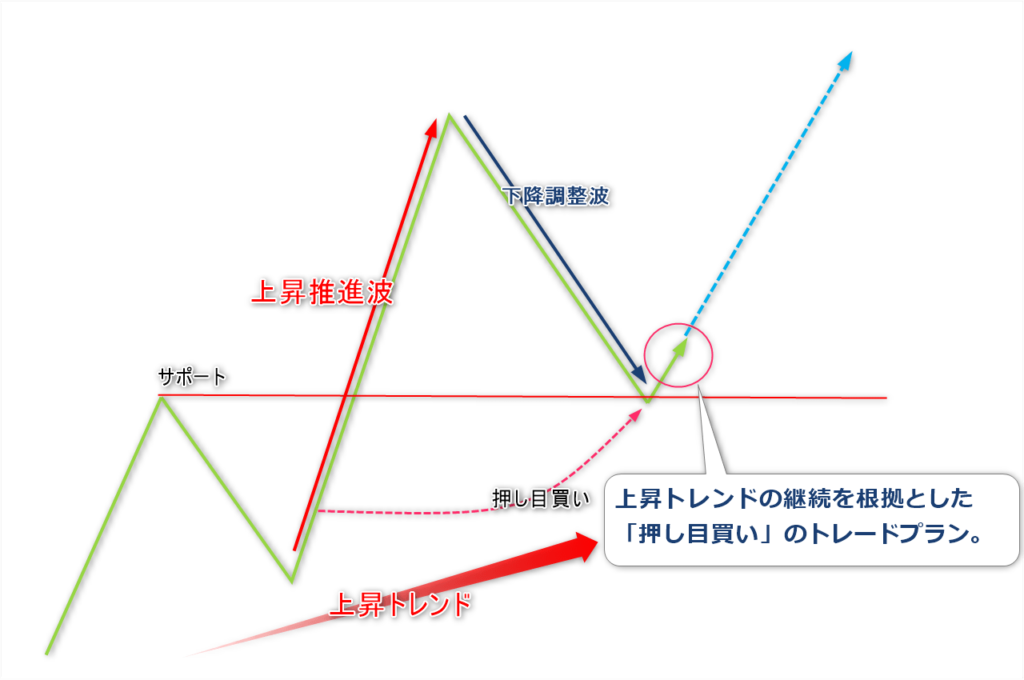

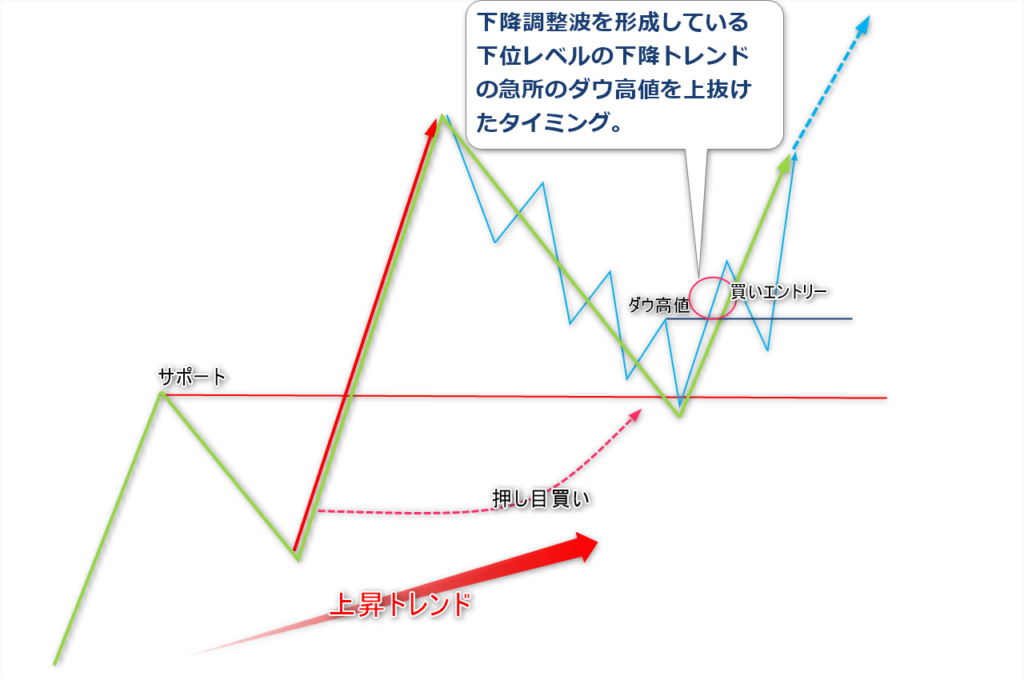

まずは、「押し目買い」の場面を参考に基本的な下位足でのタイミングの取り方を見てみます。

上の画像のように「押し目買い」では上昇トレンドの中、一時的な押しである「下降調整波」を待って、その反転後の上昇を捉えにいくようなイメージのトレード手法ですね。

なので、実際に押し目買いでトレードプランを建てた後は、タイミングを計ってエントリーしていくのですが、この時に下位足を使ったりします。

取引時間軸レベルでは「上昇トレンド」ですが、下位レベルに落とせば下降調整波の部分は立派な「下降トレンド」だったりします。

なので、取引時間軸の押し目買いのトレードプランとしては、この下降調整波の「下降トレンド」が転換したのを確認してから買いエントリーするという案があります。

下位足で下降トレンドの急所である「ダウ高値」が上抜ければ、ダウ理論ベースでは下位足での下降トレンドは終了と判断できますので、ここで買いエントリーです。

上昇トレンド継続という予測が正しければ、下位足での下降トレンドが上昇トレンドに転換すれば、上昇推進波が本格化していく期待が持てますね。

このように、建てたトレードプラン通りに進むのではないか?と期待が高まる「材料」を確認してから、エントリーするのが基本だと思います。

今回の場合では「下位足での下降トレンドの崩壊」を「材料」として捉えて、買いエントリーの判断を下したということですね。

つまり、下位足でエントリーのタイミングを計ったわけです。

タイミングの「早い・遅い」

上の例では、「下位足の下降トレンドの崩壊」を「材料」として、買いエントリーのタイミングを計りましたが、何かを判断する時に「材料」というのは必ずしも1つとは限りません。

むしろ、常に複数の材料を総合的に判断しているわけです。

上の例では、「調整がFIBO61.8%程進んでいる」「本命のサポートに到達している」などの他の買いの「材料」がすでにあったわけです。

最後の1押しとして「下位足での下降トレンドの崩壊」という「材料」を持って、「買いエントリー」の判断を下したという流れですね。

なので、どのくらいの「材料」を集めてからエントリーするのかというのは、トレーダーごとのスタイルの違いともいえる部分です。

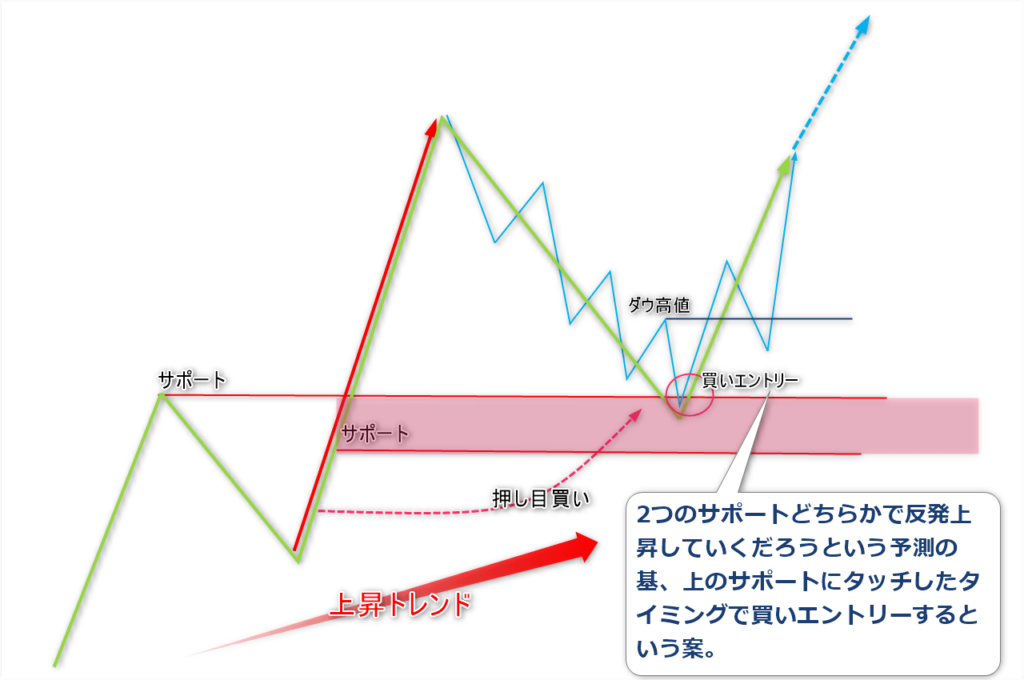

例えば、上の押し目買いの例であれば、もっとタイミングの早いトレーダーも居るわけです。

2つの注目度の高いサポートがあり、このどちらかでは反発上昇していくだろうという予測があれば、上のサポートにタッチしたタイミングで買いエントリーして、下のサポートのすぐ下に損確を置くという案もあります。

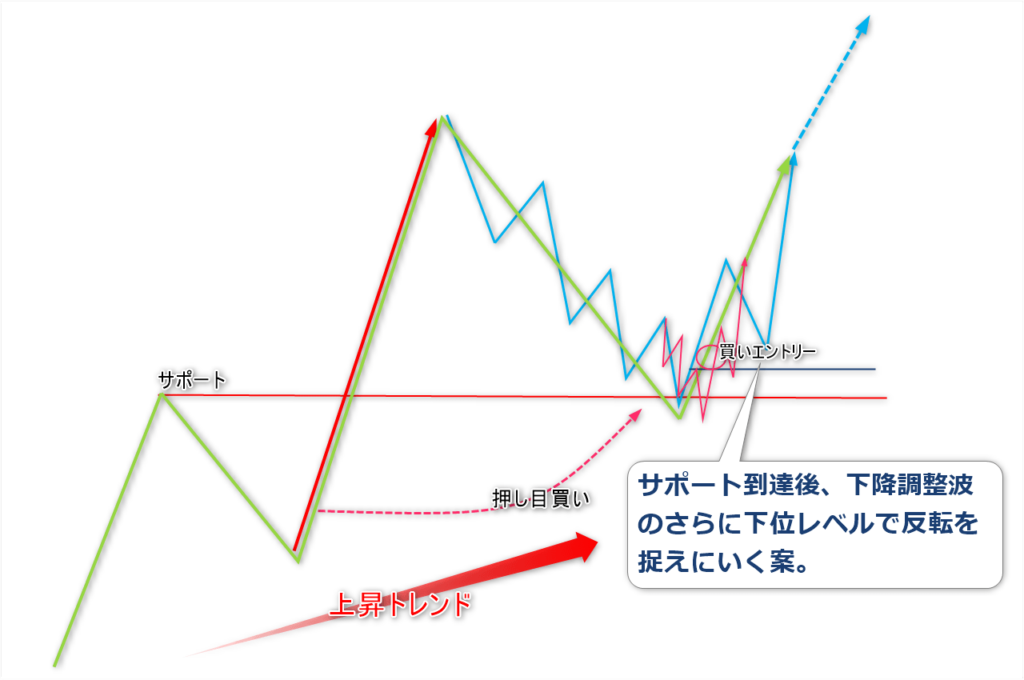

また、先程よりもさらに下位レベルに潜って、もっと小さい下降波の反転を「材料」として、もっと早いタイミングで買いエントリーをするという案もあります。

それぞれの買いエントリーをしたタイミングでの「材料」の集まり具合は、当たり前ですがタイミングが遅ければ遅い程、多くの「材料」が集まっています。

ですが、どこに損確を設定するかにもよりますが、タイミングが遅ければ遅い程、損確幅も大きくなりがちです。

つまり、エントリータイミングの早い・遅いには「メリット」と「デメリット」があるわけです。

大まかにはエントリータイミングが早いということは「材料」が少ないので、本当に上昇再開するか定かではなく「勝率」が下がりがちですが、早目にポジションを建てているので損確幅が小さく「損益率」を大きくしやすい。

また、エントリータイミングが遅いということは「材料」が多いので、より確認が取れている分「勝率」が高くなりがちですが、ポジションを取るのが遅いので損確幅が大きく「損益率」が小さくなりがちということですね。

「勝率」「損益率」というのは、「損確」「利確」の取り方にもよりますので、あくまで傾向という話ですが、取引時間軸に対して、より小さな「下位足」、より小さな「材料」で判断すればする程「損益率」型のトレードになりがちであるということです。

押し目買いを例にすれば、下降調整波の反転を捉えて、上昇波を捕まえるのに、絶対にこのタイミングでないといけないというのはありません。

大事なのは、自分がどのくらいのリスク・費用を持って、どのようなトレードをしているのかということを認識することです。

下降調整波の中で、小さな陽線1本立っただけで、買いエントリーをしていて、上昇波も大きく伸ばそうとしているのであれば、高い勝率は望めません。

それを認識していればよいですが、「なんで勝率が低いんだろう?」と悩んでいては望む事とやっている事がチグハグですよね。

最も重要な事は望んでいる「高い期待値」が出ているかどうかです。

そして、そのトレードを持続させる為にも自分の性格に合った「勝率型・損益率型」のトレードが出来ているかです。

トレードのスタイルの違いは、FXトレードが上手くいくかどうかの決定的要素ではありません。

なので、トータルとして期待値が十分に出ていれば、自分の性格にあった勝率型・損益率型のトレードに落ち着くように、下位足でエントリーと決済のタイミングを取るのは構わないんですね。

ちなみに、押し目買い・戻り売りの場合、エントリータイミングが早いトレードというのは基本的には上級者向けです。

トレード成績がまだ安定していないFX初級者の方は、基本的にはじっくり待ってからエントリーをして、決済のタイミングの方で勝率型・損益率型のバランスを取るのがおすすめです。

まとめ

FXトレードにおいて下位足で「エントリー」や「決済」のタイミングを取ることについての話。

今回は、「エントリー」についてばかり書いていましたが、「決済」についても大枠同じです。

より小さい「下位足」、より小さい「材料」で決済する程、決済のタイミングは早くなります。

その分、大きく伸ばすことはしづらくなりますが、せっかくの含み益が飛んでしまうということも防げますので、やはりメリット・デメリットなんですね。

簡単には、早くエントリーして遅く決済すれば「損益率型」になりやすく、遅くエントリーして早く決済すれば「勝率型」になりやすい傾向があるということ。

ですが、重要なのは「期待値」がしっかり出ているかどうかであって、望む期待値がトータルで出ているのであれば、勝率型・損益率型というのはトレーダーのスタイルの違いに過ぎないということ。

上の押し目買いの例で「上昇トレンドの継続が期待できる場面の厳選」「下降調整波を本命のサポートまで引き付ける」ことで、十分に期待値が高まっているという前提があるのであれば、後はどのようなタイミングでどのような損確を設定するかはトレーダーの個性とも言えます。

ですが、想定しているサポートが「本命」かどうか判断するのは難しいので、基本的には「本当に上昇反発しそうだ」という確率が高まる「材料」を確認したいわけなんですね。

厳密には、毎回のチャートの形にあわせて「早過ぎず・遅すぎず」判断出来る適切なエントリータイミングというのがあるかもしれませんが、それを判断するのは難しいですよね。

色々なエントリーパターンを使いこなせるのが理想ですが、自分の得意な形にチャートの形がならなかったのであれば、見送るという判断もありだと思います。

少なくとも、自分がどのようなリスク・費用を持って、どのようなトレードをしようとしているのかは認識出来るようにしておきましょう。