「調整」と「反転」

FXのチャート分析において代表的なチャートパターンである「ダブルボトム」。

今回は、ダブルボトムについて書きますが、ダブルトップについても同様です。

ダブルボトムにはフラクタル構造的に「調整」と「反転」の2種類があります。

詳しくは、下の記事を読んでみてください。

波の認識レベルによって、「調整波」を発生させるだけの小さなダブルボトムと、「反転」に繋がる大きなダブルボトムということ。

ですが、どこからが「小さい」で、どこからが「大きい」という判断なのかというのが、全トレーダーの間での決まり事はありませんし、アナログ的な要素なので、難しいところなんですよね。

今回は、この「調整」と「反転」の2種類のダブルボトムを実際のFXチャートで見てみましょう。

実際のチャートで見る2種類のWボトム

実際のFXチャートで「調整」と「反転」の2種類のダブルボトムを見てみます。

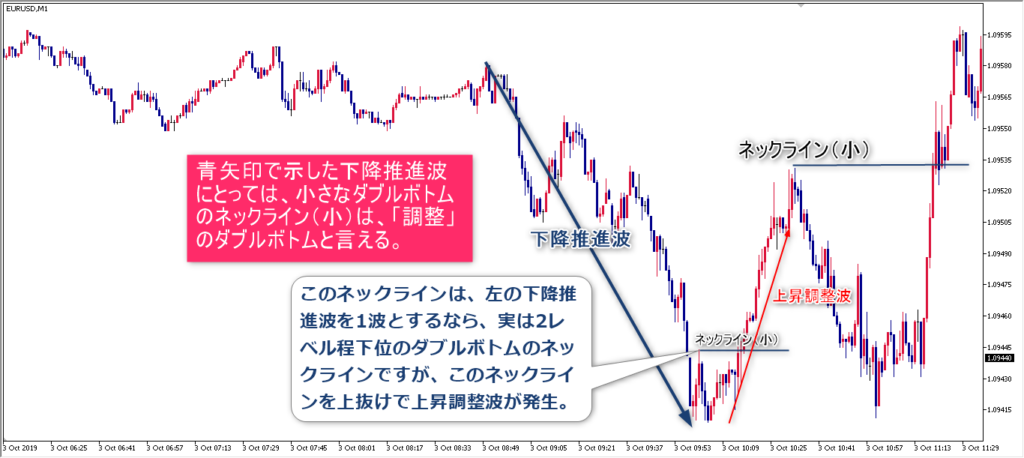

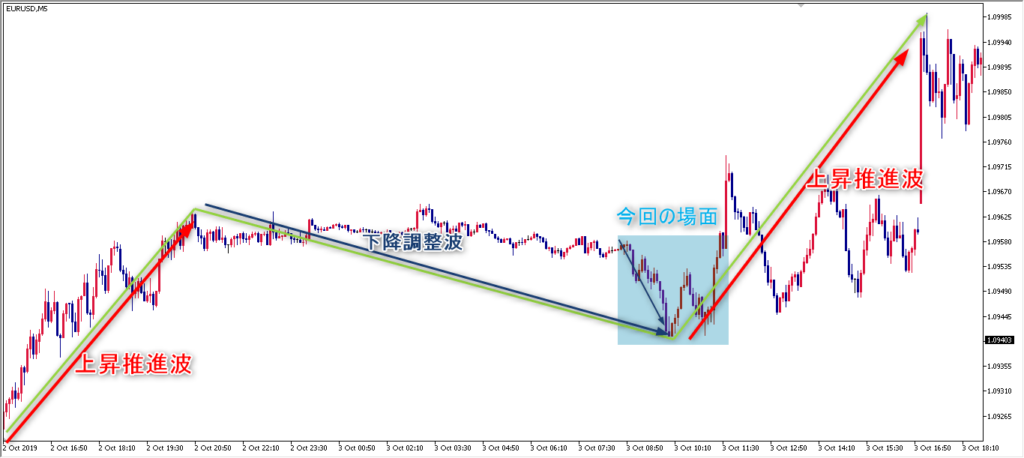

まずは、下の画像を見てください。

青矢印で示した下降推進波の下の所で下位レベルの小さなダブルボトムが形成されて、ネックライン(小)を上抜けました。

実は、この小さなダブルボトムは、下降推進波を1波とした場合2レベル程下位の波によるダブルボトムですが、下降推進波にとって小さいダブルボトムということに違いはないので、調整に入って、上昇調整波を発生させたという風に観測できます。

つまり、この小さいダブルボトムは下降推進波にとっては「調整」のダブルボトムなわけです。

さて、次の展開です。

この調整波が十分調整が完了しただろうと、相場参加者の多くが考えたポイントから下降推進波を親波とした「戻り売り」が入ってきます。

これが本命の戻り売り勢力であれば、大きく下降波を発生させることになり、下降トレンド継続派にとっては「砦」となる急所の戻り高値が出来上がります。

安値で再度弾かれてしまった時にこの「砦」をネックラインとしたダブルボトムが出来上がってきます。

そして、このネックラインを上抜けてしまった時には下降トレンド継続のシナリオが破綻してしまい、下降推進波にとって「反転」となるわけです。

つまり、この大きなダブルボトムは青矢印の下降推進波にとって「反転」のダブルボトムということですね。

ちなみに、今回の場面を上位のチャートで見てみるとこんな感じです。

今回の場面は上位では上昇トレンド中の場面だったんですね。

なので、今回の場面の下降推進波は、上位の下降調整波を構成している一部だったわけです。

このように、ダブルボトムは上昇トレンドの環境だったりするとチャートパターンとして機能しやすくなります。

微妙なケース

先程の例は、小さなダブルボトムと大きなダブルボトムの上位と下位の関係性が明確なので、分かりやすいケースだったと言えます。

次は、もう少し微妙なケースも見てみます。

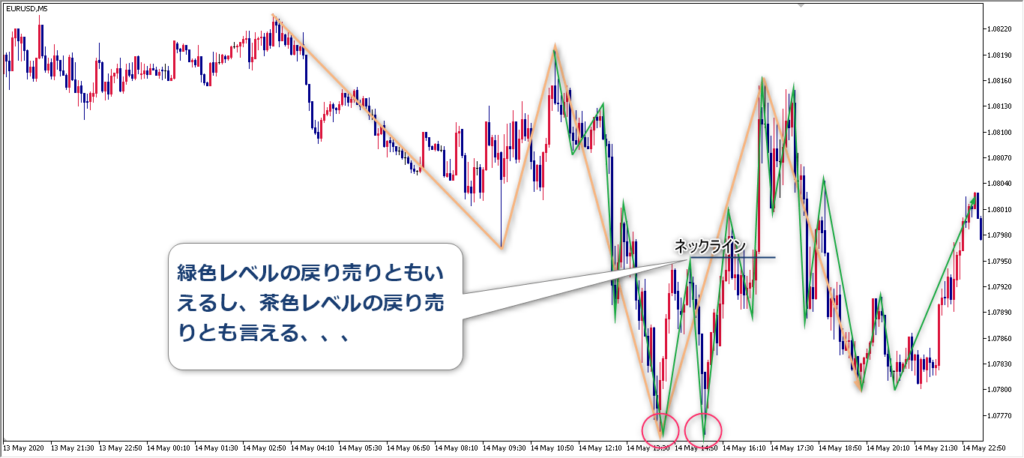

ダブルボトムの形成から、ネックラインを上抜いています。

このネックラインを形成した「戻り売り」がどの波レベルの戻り売りなのかで、このネックラインが持つ意味が変わってきます。

上の画像において、茶色レベルの波にとって緑色レベルの波は下位というフラクタル構造です。

ネックラインを形成した戻り売りは緑色レベルの波を親波とした戻り売りとして見えるのは間違いないですが、茶色レベルの波を親波とした戻り売りとしても見えますよね。

結論から言うと、各時間軸レベルを意識した注文が合わさった結果なので、両方とも存在しているわけです。

なので、「調整」と「反転」の両方の性質を持っていると言えます。

ですが、今回の場合は茶色レベルの戻り売りとしては、FIBO38.2%程しか戻っていない「浅い」所からの戻り売りなので、あまり「本命感」が無かったわけです。

この時点での「反転」の性質は弱かった為、「反転」のダブルボトムとしてのチャートパターンの機能は強くはなかったわけですね。

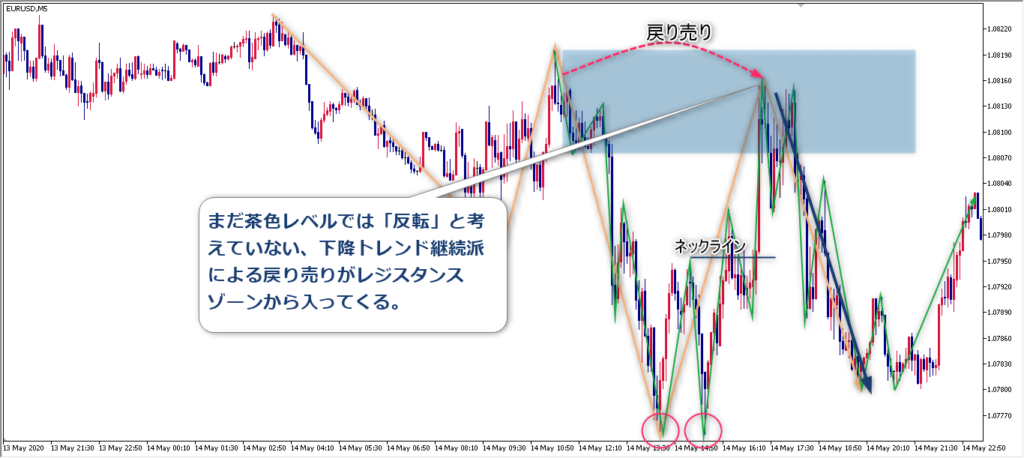

実際に、まだ「反転」と捉えていない相場参加者による「戻り売り」がレジスタンスゾーンから入ってきます。

今回のケースは、茶色レベルにとってはネックラインを作った戻り売りが若干浅いので、そこまで本命感がありませんでしたが、もう少し深い位置からなら、もっと判断が微妙なダブルボトムになっていました。

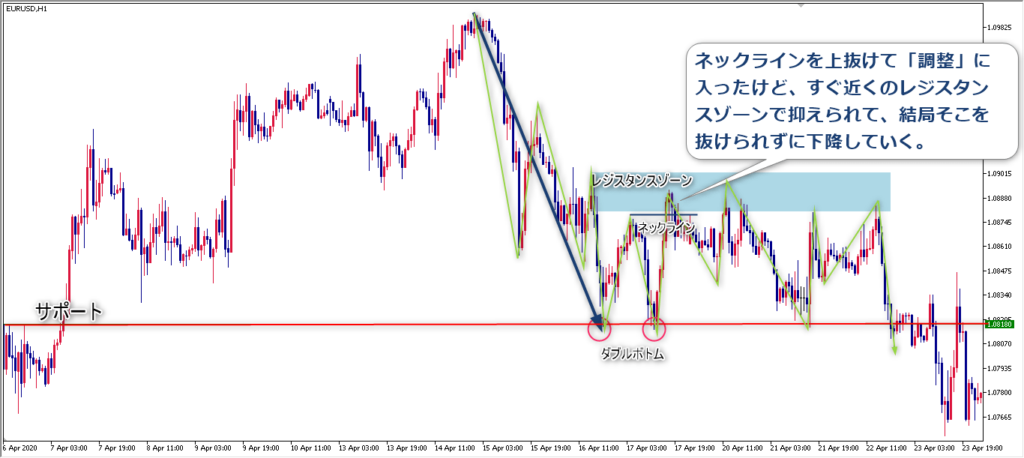

また、ダブルボトムが形成された環境が重要だという例を1つ紹介します。

サポートに到達して、ダブルボトムを形成後にネックラインを上抜けています。

サイズ的には「調整」の要素が強いダブルボトムですね。

しかし、ネックラインを上抜けてすぐ上にあるレジスタンスゾーンで抑えられて、結局ここを抜けられずに全然上昇せずに、下落していく展開でした。

これは、ダブルボトムが完成したことによる上昇を期待する勢力よりも、各時間軸からの戻り売り勢力の方が強かったということです。

つまり、「売り環境」だったということ。

また別の視点からとらえると、「調整に入ったけど、すぐに調整が完了した」とも言えます。

もちろん、この上昇調整がすぐに完了したというのも、売り環境だから起きたことです。

このように、どういった「環境」で形成されたダブルボトムなのか?という視点は大事なんですね。

ダブルボトムであれば、「買い環境」で完成すれば、チャートパターンとして機能しやすいんです。

ダブルボトムの完成というのは、「買い材料」の1つですね。

買い環境であれば、この「買い材料」を機に上昇推進波の発生がより期待出来ます。

まとめ

FXのチャート分析で代表的なチャートパターンである「ダブルボトム」。

フラクタル構造的観点から「調整」と「反転」の2種類が存在すると捉えることが出来ますが、波の認識レベルがアナログ的な要素を含むことから、微妙なケースも存在します。

この波はどの波レベルを親波とした「押し目買い・戻り売り」なのか?というイメージを常にすることが重要になってきます。

波のボラティリティは常に変化しますので、ダブルボトムのケースだけでなく、波の認識レベルは常に柔軟に対応する必要があります。

基本的には上位レベルの波を下位レベルの複数の波が構成しているという考えです。

その相関関係の比率などはデジタル的に決めるものではなく、その時のチャートの形に合わせて捉えるべきです。

また微妙なケースなどではどちらの見方でも考えている相場参加者が居ると頭に入れておけばOKです。

また、ダブルボトムは「反転のサイン」と杓子定規に考えてしまうと、「ダマシ」にあうことが増えてしまいますね。

ダブルボトムであれば、「買い環境」であれば「反転」のチャートパターンとして機能しやすくなりますが、「売り環境」であれば買い注文を呼び込む力も弱まります。

どういった環境で形成されたダブルボトムなのか?ということを把握する為に、やはり「環境認識」は大事なんです。